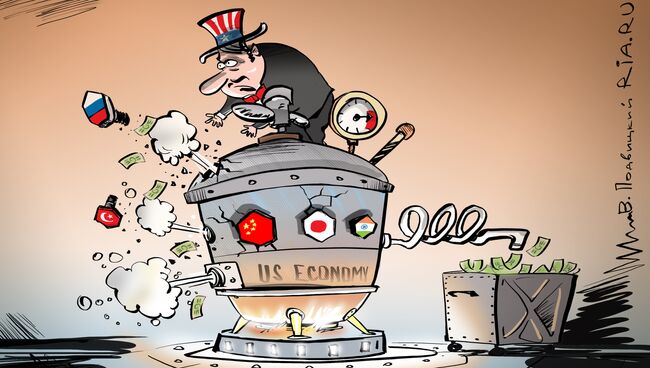

МОСКВА, 22 авг — РИА Новости, Наталья Дембинская. Вслед за Россией от государственных облигаций США избавляется Турция. После того как действия Вашингтона вызвали в республике обвал национальной валюты, Анкара продала этих бумаг почти на четыре миллиарда долларов. Теперь все внимание приковано к Китаю — здесь ущерб от развязанной Белым домом торговой войны исчисляется сотнями миллиардов. У Пекина есть мощное оружие — пакет американских гособлигаций на 1,2 триллиона долларов. Если КНР начнет распродажу, Белый дом не сможет занимать средства на стабилизацию бюджета. Почему все меньше стран хотят кредитовать США и что будет, если вложения в американский долг хотя бы частично сократит Китай, — в материале РИА Новости.

Россия подала пример

Апрельские санкции и угрозы отключения России от международной системы расчетов и ограничений на сделки с российским госдолгом подтолкнули ЦБ к решительным действиям. За апрель-май Россия продала 85 процентов своего портфеля гособлигаций США: регулятор сократил вложения в трежерис до мизерных 15 миллиардов долларов, хотя еще в начале года сумма превышала 100 миллиардов. Отношения между Москвой и Вашингтоном продолжают ухудшаться — в сентябре ожидаются новые экономические ограничения со стороны США, что сулит российской валюте очередной виток нестабильности.

Параллельно США нанесли удар по Турции. После того как Анкара отказалась освободить подозреваемого в шпионаже американца Эндрю Брансона, Вашингтон вдвое поднял таможенные пошлины на алюминий и сталь турецкого производства. В результате только за несколько дней курс лиры рухнул более чем на 25 процентов, а с января национальная валюта подешевела на 40 процентов.

Турция продала трежерис

"Падение курса лиры — это, без сомнений, четкая и спланированная атака, проведенная крупнейшим игроком финансовой системы", — отметил глава турецкого Минфина Берат Албайрак.

Центробанк страны объявил об экстренных мерах, пообещав обеспечить финансовую отрасль ликвидностью. На это регулятор выделяет порядка 10,5 миллиарда долларов из резервов.

Вместе с тем Анкара планомерно сокращает вложения в государственные казначейские облигации США. В мае Турция располагала пакетом на 32,6 миллиарда долларов, в июне этот показатель уменьшился до 28,8 миллиарда.

И такая политика продолжается уже почти год: в ноябре 2017-го у Анкары было трежерис на 61,2 миллиарда долларов.

Всеобщая распродажа

Таким образом, Россия и Турция выбыли из числа крупных держателей американского долга. Курс на сброс этих бумаг взяли и другие государства. То, что это общий тренд, было понятно уже в первой половине года. К апрелю объем казначейских облигаций США в портфелях зарубежных кредиторов снизился до 6,17 триллиона долларов.

От трежерис избавлялись Мексика, Индия и Тайвань. Второй по значимости кредитор Америки Япония уменьшила вложения на 17 миллиардов до минимума с октября 2011 года (1,031 триллиона).

Наконец, Китай — лидер среди американских кредиторов (1,18 триллиона долларов) — сократил пакет на 4,4 миллиарда долларов.

Внимание на Китай

Наблюдатели не исключают, что Пекин продолжит сброс ценных бумаг. Но это будет уже совсем другая история.

На руках у Пекина почти 20 процентов принадлежащего иностранцам американского госдолга, а любые действия с более или менее крупными объемами трежерис опасны для финансовой системы США и курса доллара.

Торговая война между Пекином и Вашингтоном набирает обороты. Взаимные пошлины, которые начнут действовать 23 августа, усложнят отношения двух стран и могут привести к существенным убыткам для всей мировой торговли. В такой ситуации вероятность того, что Китай воспользуется своим главным оружием, повышается.

Последние несколько лет американские бонды давали Пекину миллиарды долларов доходности. В конце 2016-го — начале 2017-го китайцы уменьшили вложения в госдолг США, чтобы компенсировать укрепление юаня, но с тех пор уже выкупили обратно все, что было продано.

Замедление экономики

Если чаша терпения переполнится и Пекин продаст часть американских долговых бумаг, их стоимость упадет, а доходность резко повысится. Это автоматически увеличит стоимость заимствований для США — и для компаний, и для рядовых потребителей, что подорвет экономический рост. Выпуск долговых бумаг станет для американского правительства все более дорогостоящим мероприятием.

"Экономику начнет лихорадить от повсеместно высоких процентных ставок, что окажет мощный замедляющий эффект", — отмечает Джефф Миллс, главный инвестиционный стратег американской PNC Financial Services Group.

Конечно, резких движений Пекина ждать не стоит — это не в его интересах. Если Китай решит приостановить покупки или продать большой пакет американских облигаций, тотальная паника на рынках гарантирована. Курс доллара снизится, что нанесет ущерб экспортному рынку Китая.

Другое дело, что для удара по американской экономике Пекину достаточно лишь немного сократить вложения в трежерис. А судя по растущим доходностям десятилетних бумаг, в Китае уже начинают использовать этот рычаг.