МОСКВА, 31 мая — РИА Новости, Дмитрий Майоров, Елена Лыкова. Аналитики инвестиционных компаний и банков ожидают в июне сохранения российских фондовых индексов около текущих уровней и ослабления рубля к доллару и евро вслед за нефтью, свидетельствуют данные опроса, проведенного РИА Новости.

В соответствии с консенсус-прогнозом, составленном на основе ожиданий аналитиков, индекс ММВБ за июнь повысится на 0,4%, РТС снизится на 0,4%, соответственно. Цена на нефть марки Brent снизится на 3 доллара до 47 долларов за баррель, а золота — останется около 1290 долларов за унцию, полагают эксперты.

Курс евро к доллару, по оценкам, останется в районе 1,11 доллара. Рубль ослабеет относительно доллара на 0,9 рубля, а против евро — на 0,5 рубля, считают аналитики.

В ожидании заседания ФРС

На рынке акций в июне ожидается традиционное снижение активности из-за начала сезона отпусков, отмечает Станислав Новиков из "БКС Ультима".

Между ФРС и участниками рынка, похоже, сложился консенсус относительно ближайшей динамики ужесточения денежно-кредитной политики в США: первое с декабря 2015 года повышение ставки произойдет скорее в июле, чем в июне, полагает Валерий Вайсберг из инвесткомпании "Регион". Таким образом, большую часть следующего месяца рынки будут пребывать в относительном спокойствии, уверен он.

Владимир Евстифеев из банка "Зенит" рассчитывает на очень умеренные темпы ужесточения денежно-кредитной политики в США до тех пор, пока потребительские расходы не повысятся, а ситуация в экономике основных торговых партнеров США будет более прогнозируемой. Это значит, что июнь на мировых площадках не обещает быть интересным, отмечает он.

"Наиболее чувствительным к повышению учетной ставки являются финансовые активы — назревшая коррекция в американских акциях может начаться после июньского заседания ФРС и ускорится после подведения итогов референдума по Brexit (выхода Великобритании из Евросоюза). Вниз продолжит идти и золото", — говорит Вайсберг.

ЕЦБ проведет очередное заседание, от которого инвесторы не ждут никаких сенсаций, отмечает Анна Бодрова из "Альпари". "Процентная ставка останется нулевой, ставка по депозитам сохранится отрицательной. Ближе к осени европейский регулятор может отметить необходимость дополнительных смягчений, но до этого еще есть время", — комментирует она.

Рынок нефти

В эти дни цену на нефть подогревают определенные ожидания, что на заседании ОПЕК 2 июня будут предприняты какие-то действия по сокращению добычи, замечает Новиков. Но мало кто ожидает от картеля действенных решений после провала переговоров в Дохе 17 апреля, добавляет он.

Существующие разногласия между членами картеля не позволят единогласно принять решение о сокращении квот на добычу сырой нефти и по итогам встречи объем добываемого сырья останется на уровне 30 миллионов баррелей в день, считает Евгения Абрамович из Dukascopy Bank SA. Это, в свою очередь, может негативно сказаться на стоимости нефти во второй половине месяца, добавляет она.

Движение индексов

В конце месяца российские индексы акций могут начать снижаться даже при положительном внешнем фоне в связи с началом периода закрытия реестров акционеров отечественных компаний под выплату дивидендов, полагает Абрамович из Dukascopy Bank SA.

А Евгений Локтюхов из Промсвязьбанка считает, что российский рынок акций приближается к пику дивидендного сезона (вторая половина июня-начало июля) в неплохом настроении, чему способствуют сильная нефть, достаточно крепкий рубль и экономические ожидания, что позволяет по-прежнему придерживаться сценария — роста индекса ММВБ к 2250 пунктам летом.

Базовый прогноз предполагает, что рынок будет волатильным, но указанные выше события будут действовать разнонаправленно, поэтому в итоге месяц окажется боковым, полагает Георгий Ващенко из инвесткомпании "Фридом Финанс". Поводами для бычьего прорыва могут быть лишь снижение ключевой ставки ЦБ и рост цены на нефть, однако, вероятность этих событий мала, добавляет он.

Рубль под давлением

От заседаний ЕЦБ (2 июня), ЦБ РФ (10 июня), Банка Англии (12 июня), Банков Швейцарии и Японии (16 июня) рынки активных действий не ждут, отметил Роман Ткачук из компании "Окей брокер".

Российские компании будут осуществлять в июне крупные выплаты по внешним долгам (около 10 миллиардов долларов), что усилит спрос на валюту, отметил Станислав Новиков из компании "БКС Ультима". "Добавим сюда возможность снижения ключевой ставки Банком России на ближайшем заседании, и июнь может оказаться весьма непростым месяцем для рубля", — добавил он.

Доллар вряд ли пробьет диапазон поддержки 60-65 рублей, оценил Дмитрий Савченко из Нордеа банка. На этих уровнях обострятся риски разворота нефти вниз, повышения ставки ФРС, нестабильности на финансовых площадках, полагает он.

Впервые за долгое время появились серьезные предпосылки для снижения ставки, говорит Алексей Балашов банка "Глобэкс". Однако решится ли регулятор на такой шаг, не зная того, какое решение примет ФРС и как скажутся итоги референдума в Великобритании на финансовых рынках, неизвестно, рассуждает он.

Есть и сдержанные ожидания. Независимо от июньского решения Банка России по ключевой ставке ожидаются минимальные колебания рубля при сохранении умеренных темпов инфляции, оценил Валерий Вайсберг из ИК "Регион".

Интересные идеи

Стоит отметить сильную отчетность Сбербанка по итогам первого квартала, позволяющую рассчитывать на более позитивные результаты и по итогам года, полагает Локтюхов из Промсвязьбанка. "Мы, учитывая эффективность банка в контроле над расходами, положительный сюрприз по чистой прибыли и рост ROAE до 19%, видим фундаментальные основания ждать роста котировок к зоне 155-165 рублей", — комментирует он.

Аналитик полагает, что откаты и фазы консолидации рынка РФ имеет смысл использовать для наращивания среднесрочных позиций (под дивидендный сезон) с упором на акции, характеризующиеся сильным бизнесом (Сбербанк, "Аэрофлот") и дивидендными идеями, а также на бумаги, неоправданно отставшие от рынка ("Норникель", ЛУКОЙЛ, ВТБ, "Лента", "Мостотрест").

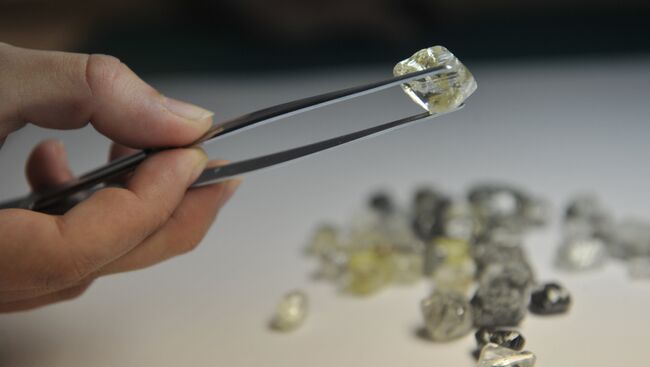

Также аналитик рекомендует обратить внимание на "Роснефть" и АЛРОСА — планы по их скорой приватизации позволяют рассчитывать на рост их капитализации к целевым ориентирам правительства РФ.

"Из интересных инвестиционных идей на фондовом рынке мы бы предложили покупку акций "Русагро", "Мегафона", "Ленты", "Магнита", "Норильского Никеля", — рекомендует Алексей Балашов из банка "Глобэкс".

Лучше рынка будут акции телекомов и ритейла, а хуже — финансового и нефтегазового сектора, считает Георгий Ващенко из инвесткомпании "Фридом Финанс". Бумаги энергетических компаний, скорее всего, прекратят стремительное ралли, но пока не перейдут к коррекции, добавляет он.