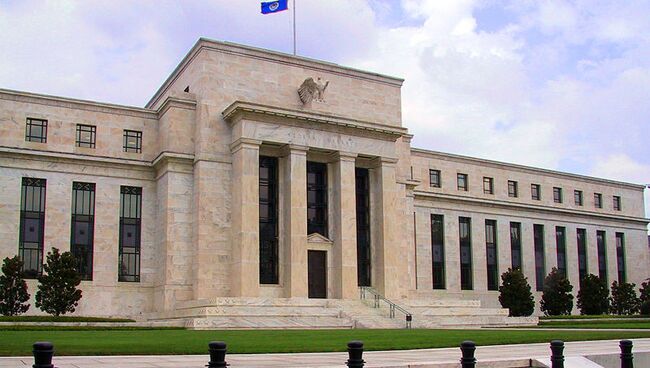

МОСКВА, 9 авг - РИА Новости. Федеральная резервная система (ФРС) США во вторник вечером обнародует свои решения относительно монетарной политики, спустя сутки после самого худшего торгового дня для фондовых площадок страны с декабря 2008 года, последовавшего за понижением рейтинга крупнейшей экономики мира. Именно сейчас, чтобы успокоить рынки, по мнению инвесторов, финрегулятору стоит радикально изменить свою политику, однако эксперты полагают, что ФРС лишь изменит риторику высказываний.

В ночь на субботу международное рейтинговое агентство S&P понизило суверенный кредитный рейтинг США до уровня "АА+" с "ААА". При этом в понедельник были предприняты аналогичные рейтинговые действия относительно двух крупнейших ипотечных агентств страны - Fannie Mae и Freddie Mac.

Во вторник комитет по открытым рынкам ФРС США опубликует очередной "апдэйт" по монетарной политике. В частности, ожидается, что регулятор сохранит текущий уровень базовой процентной ставки в 0-0,25% годовых.

Аналитики, опрошенные агентством Bloomberg, в основном считают, что ФРС до конца года смягчит монетарную политику. При этом они расходятся в оценке методов. Так, 59% опрошенных считают, что регулятор объявит о намерении удерживать ставку по федеральным фондам и свой балансовый счет на уровне, стимулирующем национальную экономику. В то же время 48% респондентов склоняются к тому, что будут выбраны другие виды смягчения монетарной политики.

В то же время, 22% опрошенных полагают, что Федрезерв увеличит срок погашения по своим ценным бумагам, 12% респондентов полагают, что регулятор может понизить депозитные ставки, тогда как 18% считают, что регулятор "докупит" облигаций с рынка. При этом все 100% высказались за то, что первое изменение регулятором монетарной политики включит в себя две из трех выше перечисленных опций.

"Вероятность более драматических действий выше (менее радикальных мер стимулирования экономики - ред.). Однако они (ФРС США - ред.) могут не захотеть так быстро реагировать на изменения на фондовых рынках", - приводит агентство Bloomberg комментарии Винсента Реинхарта, ранее занимавшего должность старшего стратега ФРС США по монетарной политике.

Экономисты также разошлись во мнениях, объявит ли Федрезерв об изменениях в монетарной политике на заседании во вторник. Так, 35% считают, что событие состоится сегодня, тогда как 39% респондентов склоняются к 20 сентября - следующему заседанию ФРС США.

"Бернанке будет искать не решения, а слова для того, чтобы снизить панику среди инвесторов. На этом и следующем заседании ФРС никаких решений о новой волне количественной поддержки экономики США принято не будет", - считает директор Центра исследований постиндустриального общества, доктор экономических наук Владислав Иноземцев. По его оценке, власти США сейчас будут стремиться дать понять миру, что рынки выздоравливают и подчеркивать значимость тех мер, которые проводит Обама по поддержке экономики страны.

С тем, что в течение двух-трех месяцев ФРС не даст сигнала к новым монетарным мерам, согласен и руководитель Института национальной стратегии, доктор экономических наук Никита Кричевский. Он добавил, что состояние американской экономики в настоящее время не просто далеко от идеального, но сопоставимо с тем, что было в начале Великой депрессии 30-х годов прошлого века.

Третий заплыв отменяется?

Практически все опрошенные Bloomberg эксперты полагают, что Федрезерв не объявит во вторник о новом этапе политики количественного смягчения. Более того, они сходятся во мнении, что QEIII вообще не будет иметь места, ведь прошлые два этапа претворения подобных мер в жизнь не показали сколь-нибудь значимых результатов. В то же время некоторые аналитики, а также советник китайского центробанка Ли Даокуй считают, что ФРС может пойти на новый раунд quantative easing.

Одновременно аналитики отмечают, что даже намек на "третий монетарный заплыв" мог бы поправить ситуацию на фондовых рынках.

"Я думаю, днем "икс" будет завтрашний день. Сегодня в 21.15 будет заседание ФРС. Если там будет объявлено или намекнут на некое QEIII, то я думаю, что все очень быстро вернется обратно. Если там ничего нового не будет сказано, то тогда возможно дальше обвальное падение", - отмечает начальник отдела торговых операций Промсвязьбанка Алексей Кулаков.

"Инвесторы будут буквально поглощены заседанием, стараясь уловить хоть какую-либо информацию относительно вероятности следующего этапа политики стимулирования", - соглашается бывший старший советник совета управляющих американского финрегулятора Карэн Динан (Karen Dynan).

В свою очередь, глава ЦБ Китая поясняет, что в случае принятия решения о начале QEIII обвал на финансовых рынках прекратится.

"(Программа - ред.) QEIII будет принята скоро (...) и финансовые рынки быстро вырастут", - приводит слова советника китайского ЦБ агентство MarketWatch.

ФРС США приняла решение запустить второй раунд программы количественного смягчения 3 ноября прошлого года. В рамках программы американский финрегулятор должен был выкупить с рынка долговые бумаги на сумму 600 миллиардов долларов. В результате осуществления этой программы балансовый счет Федрезерва достиг рекордно высокой отметки в 2,83 триллиона долларов.

Решению о выкупе с рынка гособлигаций предшествовал первый этап валютного стимулирования (QEI). Тогда ФРС потратила на покупку гособлигаций и ипотечных ценных бумаг 1,7 триллиона долларов. Это помогло понизить ставки по ипотечным кредитам до исторически минимальных отметок, что способствовало стабилизации на рынке жилой недвижимости.

Как отмечают аналитики, опрошенные агентством Ассошиэйтед Пресс, подобные меры помогли финрегулятору удерживать процентные ставки в крупнейшей мире экономике на минимальных отметках в течение более двух лет.

В сентябре 2007 года ставка составляла 5,25%, в дальнейшем - постепенно понижалась. В декабре 2008 года ставка была снижена с 1% до нынешнего рекордно низкого уровня в 0,0-0,25% и с тех пор оставалась без изменений ввиду текущей экономической ситуации. Это позволило создать стимулы для роста кредитования и, как результат, общего потребления в стране.