МОСКВА, 28 окт — Прайм. Цена одной акции ОАО АК "АЛРОСА" в рамках первичного размещения составляет 35 рублей за бумагу, объем привлеченных средств — 41,3 миллиарда рублей без учета реализации опциона выкупа (1,3 миллиарда долларов), говорится в сообщении компании.

Все новости экономики и бизнеса на сайте агентства Прайм >>

Всего компания продала инвесторам 16% (1,181 миллиарда) акций. РФ и Якутия продали по 515,547 миллиона акций, или по 7% бумаг, а компания Wargan Holdings Limited — кипрский офшор, находящийся под контролем АЛРОСы, — 2% акций. "Исходя из установленной цены, рыночная капитализация АЛРОСА составляет 257,7 миллиарда рублей", — отмечается в сообщении.

Начало торгов новыми акциями компании на Московской бирже ожидается в понедельник. По итогам IPO крупнейшими акционерами АЛРОСА будут являться РФ (43,9%) и Якутия (25%).

"Мы очень довольны большим интересом, который проявили международные и российские инвесторы к нашему предложению. Эта сделка — важный стратегический шаг для АЛРОСА", — прокомментировал итоги сделки президент компании Федор Андреев.

Goldman Sachs, J.P. Morgan Securities, Morgan Stanley и "ВТБ Капитал" являются совместными глобальными координаторами и совместными букраннерами размещения, Renaissance Capital является совместным букраннером. В рамках размещения для поддержания цены акций "ВТБ Капитал" назначен стабилизационным менеджером и может обеспечивать приобретение до 10% акций от общего числа предлагаемых.

АЛРОСА и Wargan Holdings согласились распространить на себя и свои дочерние компании мораторий на продажу акций в течение 180 дней, за некоторыми исключениями. Минимущество Якутии также согласилось принять мораторий на продажу бумаг на тот же период. Согласно распоряжению правительства РФ, решение о дополнительной продаже акций, оставшихся в федеральной собственности после IPO, может быть принято не ранее 180 дней, начиная с 26 октября текущего года.

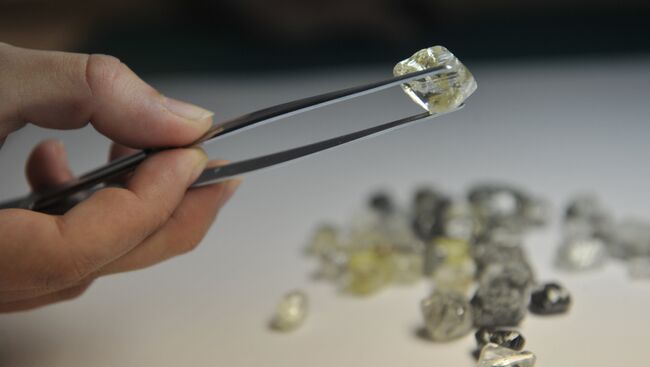

АК "АЛРОСА" — крупнейший в России производитель алмазов, на его долю приходится около 25% мировой добычи, 97% всех алмазов в РФ. Совокупная реализация алмазов и бриллиантов в 2012 году выросла на 3,5% — до 4,61 миллиарда долларов.

Что такое IPO

Первичное публичное предложение (Initial Public Offering, IPO) — первая публичная продажа акций частной компании, в том числе в форме продажи депозитарных расписок на акции. Основной целью проведения IPO является получение так называемой "учредительской прибыли" — прибыли, получаемой учредителями акционерных обществ в виде разницы между суммой от продажи выпущенных акций и капиталом, действительно вложенным ими в акционерное предприятие. Читайте подробнее в справке РИА Новости >>