11:27 25.03.2025

(обновлено: 11:34 25.03.2025)

Самозапрет на кредиты: суть, как оформить, плюсы и минусы

Читать ria.ru в

Оглавление

- Что такое самозапрет на кредиты

- Для чего нужен самозапрет

- Как работает самозапрет

- Как оформить самозапрет

- Через Госуслуги

- В МФЦ

- В банке

- Сроки рассмотрения запроса о самозапрете

- Плюсы и минусы самозапрета на кредиты

- Закон о самозапрете на кредиты

- Вопросы и ответы

- Как снять самозапрет на кредиты

- Могут ли отказать в оформлении самозапрета

- Можно ли оформить самозапрет для ипотеки

- Влияет ли самозапрет на кредитную историю

- Можно ли оформить запрет на кредиты в одном банке, а в другом взять займ

- Мнение эксперта

МОСКВА, 4 мар - РИА Новости. Самозапрет на кредиты - способ оградить россиян от кредитного мошенничества. С 1 марта 2025 года любой гражданин может оформить запрет на выдачу займа на свое имя через портал “Госуслуги”. Как поставить самозапрет без личного присутствия, как оформить его снятие, влияет ли это на кредитную историю, - в материале РИА Новости

Что такое самозапрет на кредиты

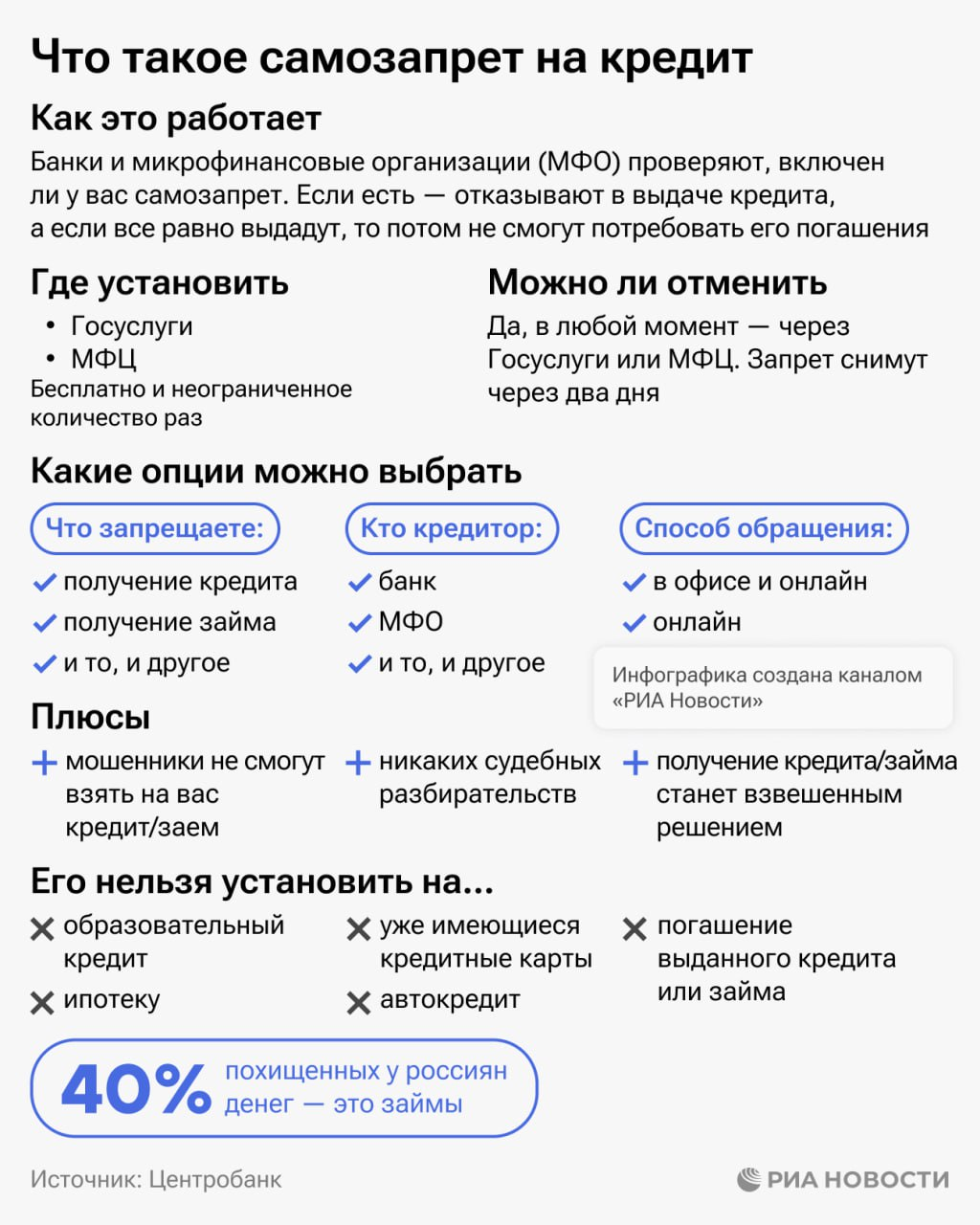

© Инфографика

Самозапрет на кредиты - это новая возможность для россиян обезопасить себя от мошеннических займов и импульсивных покупок в долг, которая появилась 1 марта 2025 года, когда вступил в силу соответствующий закон. Благодаря инструменту каждый сможет установить запрет на выдачу кредитов на свое имя, информация об этом отображается в личной кредитной истории.

Для чего нужен самозапрет

Законодательная инициатива преследует две цели: защита от мошенников и снижение закредитованности населения.

- Необходимость в самозапрете возникла из-за участившихся случаев мошенничества в сфере кредитования: злоумышленники, используя чужие паспортные данные, могли взять кредиты на имя ничего не подозревающих людей. О займе в таком случае становилось известно лишь тогда, когда человек получал уведомление о долге. Чтобы защитить граждан от подобных ситуаций, было принято решение установить механизм “самозапрета” на законодательном уровне. Он позволит каждому контролировать свою кредитную историю и избегать финансовых проблем, - объясняет Дарья Петрова, кандидат юридических наук, правовой советник для бизнеса, эксперт в области договорного права.

Самозапрет на кредиты через Госуслуги

Софья Игумнова, эксперт по финансовым продуктам компании ВсеЗаймыОнлайн, считает, что самозапрет на кредиты - это полезный, но далеко не универсальный инструмент, который подходит далеко не всем. Он позволяет человеку добровольно ограничить возможность оформления займов на своё имя и, по сути, ставит финансовую защиту от мошенников. Особенно актуальным это становится для тех, кто опасается, что его паспортные данные могут быть использованы без ведома владельца. Также, помимо защиты, самозапрет может стать хорошим инструментом самоконтроля, позволяя исключить риск импульсивных займов и накопления долгов, которые в дальнейшем могут выйти из-под контроля.

“На первый взгляд кажется, что всё довольно просто: устанавливаешь запрет, и ни один банк больше не сможет оформить кредит. Однако на практике всё не так однозначно. Дело в том, что не все кредитные организации проверяют кредитную историю перед выдачей займа. Например, многие микрофинансовые организации и частные кредиторы вполне могут одобрить займ без запроса в бюро кредитных историй (БКИ), в этом случае никакой самозапрет не поможет. Более того, он касается только новых займов, а уже оформленные кредиты остаются в силе. То есть, если у человека есть действующие обязательства, они никуда не исчезнут”, - отмечает эксперт.

Как работает самозапрет

За два дня действия закона самозапрет на кредиты установили 1,7 млн россиян, средний возраст которых, по данным Министерства цифрового развития, составляет 53 года. На первом месте жители Москвы, на втором - Санкт-Петербурга, замыкает тройку Московская область.

“Гражданин может самостоятельно ограничить возможность получать новые кредиты. Заявление легко оформить через портал государственных услуг или обратиться в многофункциональный центр (МФЦ)”, - объясняет Ирина Пыхтина, старший вице-президент ПАО “РосДорБанк”.

Запрет на выдачу кредитов будет передаваться во все аккредитованные БКИ. В случае, если у заявителя отсутствует кредитная история, бюро создаст её и отметит наличие запрета.

- Эта отметка станет доступна в основной части кредитной истории заемщика, банки, микрофинансовые организации или страховые компании получат доступ к информации только после получения согласия самого заемщика на проверку. Следует понимать, что добровольный запрет касается лишь услуг, предоставляемых банками или МФО, и также ограничивается беззалоговыми кредитами и займами. Это значит, что такие форматы, как ипотека или автокредиты, а также образовательные кредиты с государственной поддержкой, не попадают под действие запрета. Важно отметить, что вместе с самоограничением в кредитной истории будет зафиксирована дата и время его создания, включая информацию о часовой зоне, - рассказывает Антон Соловьёв, генеральный директор CASHMOTOR (МФК "КЭШМОТОР").

Дарья Петрова отмечает, что новые правила, в первую очередь, затронут банки и микрофинансовые организации. Именно на них теперь будет лежать обязанность проверять, не установил ли потенциальный заемщик запрет на выдачу кредита на свое имя. Если банк или МФО не проведут эту проверку и выдадут кредит человеку с самозапретом, то получить обратно деньги не получится - такой кредит заемщик не должен будет возвращать.

Как оформить самозапрет

Подать заявление можно через личный кабинет на портале “Госуслуги” и посетив МФЦ.

“Для подписания заявления на “Госуслугах”гражданину предлагается на выбор использовать простую электронную подпись, сервис “Госключ”или усиленную квалифицированную электронную подпись, которая устанавливается на компьютере”, - объясняет Андрей Дегтярев, директор по правовым и корпоративным вопросам МФК “Лайм-Займ” (ГК Lime Credit Group).

Самозапрет на кредиты через Госуслуги

Через Госуслуги

В личном кабинете на портале госуслугнеобходимо перейти в раздел “Штрафы и налоги”, в левой части экрана найти “Установление запрета на получение кредита”. В открывшемся окне нажать на кнопку “Начать” и проверить личные данные, которые автоматически подгружаются (паспорт, Ф.И.О., ИНН и прочее). Далее следует выбрать тип запрета: полный или частичный, подписать заявление электронной подписью и отправить.

В МФЦ

Посетить любой МФЦ, независимо от места жительства, заполнить шаблон заявления, предоставив специалисту ИНН и документ, удостоверяющий личность. Эта услуга должна быть доступна во всех отделениях не позднее 1 сентября 2025 года.

В банке

На данный момент установка самозапрета возможна на портале госуслуг и в МФЦ (поэтапный ввод такой возможности во всех отделениях запланирован до 1 сентября текущего года).

Сроки рассмотрения запроса о самозапрете

Запись о самозапрете или о его снятии БКИ обязано внести в кредитную историю в тот же день, когда заемщик подал соответствующее заявление. Однако, если запрос был подан после 22:00, информация должна быть размещена не позднее следующего календарного дня. Сам запрет начинает действовать на следующий день после его внесения, а его снятие произойдет на второй календарный день после отправки информации в кредитное бюро. Такой "период охлаждения", по задумке Центробанка, призван оберегать граждан от необдуманных финансовых решений

Плюсы и минусы самозапрета на кредиты

Мария Федотова, юрист общей практики, считает, что к плюсам самозапрета, безусловно, можно отнести его прямые цели - защиту от мошенников, долговой ямы, совершенствование финансовой дисциплины, к минусам - невозможность оперативного оформления кредита даже в экстренной ситуации, поскольку на снятие запрета необходимо определенное время.

Закон о самозапрете на кредиты

По словам юриста, самозапрет регулируется Федеральным законом 31-ФЗ от 26.02.2024 года, которым внесены поправки в законодательство о кредитных историях (218-ФЗ от 30.12.2004) и в нормы о потребительском кредитовании (353-ФЗ от 21.12.2013), в частности о том, что потребитель финансовых услуг, как субъект кредитной истории, вправе вносить сведения в БКИ о запрете/снятии запрета на оформление кредита и порядок использования таких сведений.

Вопросы и ответы

Эксперты ответили РИА Новости на популярные вопросы о самозапрете на кредиты.

Как снять самозапрет на кредиты

Алёна Яковлева, основатель и управляющий партнер ГК “РосКо” объясняет, что снять ограничение на выдачу потребительских кредитов и займов можно в любой момент. Для этого потребуется подать заявление через “Госуслуги” или МФЦ (эта возможность будет реализована позже). Заявление подписывают с помощью усиленной неквалифицированной электронной подписи (УНЭП) “Госключ”. Если такая подпись отсутствует, ее можно оформить через одноименное приложение. Для этого потребуется:

- Скачать приложение “Госключ” из Google Play, App Store, AppGallery или RuStore.

- Авторизоваться в сервисе.

- Оформить сертификат электронной подписи, следуя подсказкам системы.

В процессе оформления УНЭП потребуется подтвержденная учетная запись на “Госуслугах” и номер телефона, привязанный к ней. Срок действия сертификата УНЭП 12 месяцев, после чего необходимо выпустить новый сертификат.

“Однако стоит учесть, что снятие запрета вступает в силу лишь спустя два дня после обработки запроса. Это сделано специально для предотвращения поспешных решений и обеспечения дополнительной безопасности”, - предупреждает Ирина Пыхтина.

Могут ли отказать в оформлении самозапрета

- В оформлении самозапрета на кредиты могут отказать, но только в строго определённых случаях. Само по себе право на установку запрета закреплено в Федеральном законе № 218-ФЗ “О кредитных историях”, поэтому если заявление подано корректно, отказать без причины никто не может. Однако на практике возможны ситуации, когда заявку не примут или вернут на доработку, к ним относятся ошибки в данных, отсутствие прав на подачу заявления (можно подать только лично), - говорит Софья Игумнова.

Можно ли оформить самозапрет для ипотеки

По словам Андрея Дегтярева, самозапрет невозможно установить на кредиты и займы, обеспеченные ипотекой, залогом транспортного средства, а также образовательные кредиты. Это связано с тем, что риски мошенничества при выдаче таких продуктов минимальны.

Влияет ли самозапрет на кредитную историю

Сведения о самозапрете включаются в состав кредитной истории, но не влияют на кредитный рейтинг, который рассчитывается БКИ по методике, установленной Банком России. При этом частая установка и снятие самозапрета могут учитываться кредиторами при принятии решения о предоставлении кредита в рамках антифродовых политик.

“Самозапрет может повлиять на кредитную историю исключительно в случае, если гражданин забудет о нем и направит заявку в кредитную организацию, которая откажет в выдаче кредита по очевидной причине. После такого отказа, возможно возникнут трудности с кредитованием, однако сам по себе запрет на кредитный рейтинг влияния не оказывает”, - объясняет Мария Федотова.

Можно ли оформить запрет на кредиты в одном банке, а в другом взять займ

- Установить ограничение можно только по виду кредитора (банк, МФО) и по способу обращения за ссудой. Самозапрет невозможно установить на какой-то один конкретный банк. Допустим, клиент выбрал самозапрет на кредитование в банках. В таком случае он не сможет оформить потребкредит ни в одном банке, зато сможет обратиться за займом в МФО. Если же гражданин выберет ограничение только на дистанционное кредитование, то он в любой момент сможет взять ссуду в отделении банка или МФО, посетив их лично. Но если введен запрет на оба способа оформления кредитов, то доступ к заемным средствам будет невозможен до снятия самозапрета, - говорит Алена Яковлева.

Объявление о кредитах на улице в Москве

Мнение эксперта

По словам блогера и эксперта AJDAHA.61, самозапрет на кредиты - это действенный инструмент для тех, кто хочет контролировать свои финансовые обязательства. Грамотное использование механизма помогает минимизировать риски неоправданных долгов и поддержать финансовую стабильность.

Артем Быков, генеральный директор МФО Moneyman, напоминает, что после снятия самозапрета предусмотрен период охлаждения, то есть убрать запрет и сразу же оформить заемные средства будет нельзя. Это создает разрыв в процессе коммуникации человека с мошенниками, которые обрабатывают его методами социальной инженерии. Теоретически, у человека будет больше времени, чтобы осознать происходящее, это играет против мошенников, которым нужно действовать быстро, не давая человеку опомниться. Но, с другой стороны, известны случаи, когда они обрабатывают жертв неделями и даже месяцами, поэтому здесь трудно говорить об однозначной эффективности меры. Но, как минимум, самозапрет будет абсолютно точно полезен для людей, которые склонны к импульсивным тратам и слабо контролируют себя в этом вопросе в силу тех или иных причин. В любом случае, все, что усложняет мошенникам их деятельность, можно только приветствовать, и самозапреты - правильный шаг на этом пути.

- Мы уже протестировали установку запрета. Буквально несколько кликов на “Госуслугах”, и запрет фиксируется в бюро кредитных историй (пришел отчет от трех из них - НБКИ, КредитИнфо, Скоринг-Бюро). Сейчас “Госуслуги” предлагают выбрать полный запрет или частичный (только у определенных типов кредиторов либо определенным способом получения). Достаточно удобно, что можно запретить себе брать только микрозаймы, к примеру. Снимается самозапрет примерно так же легко, хотя на операцию все равно потребуется время. Как раз его можно использовать с умом, чтобы "остыть" и не брать сгоряча кредит. А еще временной промежуток слегка затруднит мошенникам возможность втихаря взять кредит на имя своей жертвы. Тем не менее, некоторые преступники способны продержать несчастного "загипнотизированным" достаточно долго, и самозапрет в таком случае не спасет, - говорит Евгения Боднар, юрист по банкротству физических лиц компании "Финансово-правовой альянс".

Еще по темеБанкротство физических лиц в 2025 году: порядок, стоимость и последствияМинфин видит восстановление и рост выдач по семейной ипотекеГлава Минвостока дал прогноз по выдаче арктической ипотекиВ ВТБ назвали 2025 год потерянным для рыночной ипотекиКлючевая ставка ЦБ РФ: для чего нужна, почему меняется и на что влияет