МОСКВА, 2 мар — РИА Новости/Прайм, Дмитрий Майоров, Елена Лыкова. Аналитики инвестиционных компаний и банков ожидают в марте слабого повышения российских фондовых индексов, ослабления рубля к доллару и к евро, свидетельствуют данные опроса, проведенного РИА Новости.

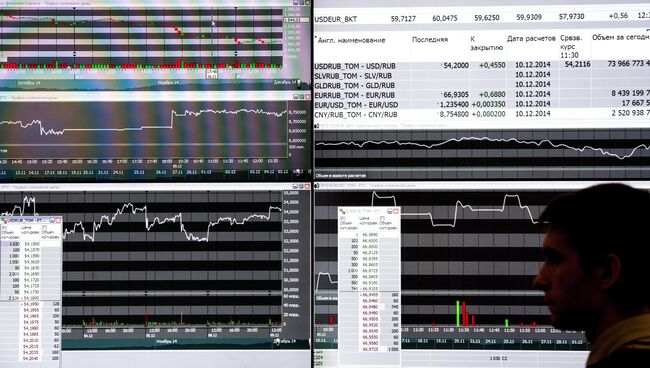

В соответствии с консенсус-прогнозом, составленном на основе ожиданий аналитиков, индексы ММВБ и РТС повысятся за март на 0,4% и на 1,2%, соответственно. Цена на нефть марки Brent снизится на 2,5 доллара до 59,5 доллара за баррель, а золота — останется немного ниже 1220 долларов за унцию.

Курс евро к доллару, по оценкам, сохранится около 1,117 доллара. Рубль относительно доллара ослабнет на 34 копейки, а против евро — на 41 копейку.

Прогнозы оптимистов

Финансовые отчеты только начали выходить, и более-менее общая картина сформируется к концу марта, отмечает главный аналитик Нордеа банка Дмитрий Савченко. "Полагаем, что фондовый рынок в марте перейдет в боковой тренд, чтобы определиться с новыми тенденциями", — добавляет он.

Возможен рост по инерции в первой декаде марта, который сменится падением к середине месяца, а общее снижение по итогам марта будет соизмеримо с ростом, произошедшим в феврале, прогнозирует управляющий активами компании "Велес Менеджмент" Юрий Тимощенко. "Скорее всего, индекс РТС ненадолго побывает на уровне 1000 пунктов, нефть Brent — на 65 долларах, рубль может локально укрепиться до 60 за бивалютную корзину", — добавляет он.

Рост цен на "черное" золото в марте может продолжиться на фоне высокой волатильности, так что степень коррекции на российском фондовом рынке будет ограничена, считает аналитик инвестиционного холдинга "Финам" Антон Сороко.

"Черное золото" должно избежать сильного падения, так как при низких ценах тут же появляются слухи о замораживании нерентабельных проектов, что оказывает позитивное влияние на нефтяные фьючерсы, ожидает ведущий аналитик управляющей компании "Агана" Александр Алексеев.

На фоне стабилизации цен на нефть рубль может продолжить укрепление в марте, а индекс ММВБ по инерции вырасти до 1800-1850 пунктов, прогнозирует он.

Ситуацию на российском финансовом рынке в марте по-прежнему во многом будет определять геополитика и ситуация на Украине, отмечает начальник управления корпоративного, отраслевого и регионального анализа Центра экономических исследований МИА "Россия сегодня" Сергей Яркоев.

"По нашим ожиданиям, в течение месяца на Украине будет наблюдаться относительно спокойная картина в части конфликта на востоке страны. Новые санкции в отношении России со стороны ЕС также приняты не будут",- добавляет он. Российский рынок акций закрепится на уровне 1830 пунктов по индексу ММВБ, прогнозирует эксперт.

Однако Георгий Ващенко из "Фридом Финанс" считает, что все хорошие новости (улучшение обстановки на Украине, стабилизация цен на нефть) в значительной мере отыграны, поэтому российский рынок будет следовать, в основном, за динамикой американского.

"Поводом для роста в Америке являются хорошие статданные. Экономика США выздоравливает, на этом фоне ведущие банки и инвестфонды повышают прогнозы на финансовые результаты компаний в первом квартале", — добавляет он.

Что думают пессимисты

Российские акции фундаментально перегреты сильнее всех в мире: по сравнению с рублевой ценой нефти и процентными ставками на внутреннем рынке индекс ММВБ завышен почти в два с половиной раза, уверен начальник управления аналитических исследований УК "Уралсиб" Александр Головцов.

"Здесь обвал может начаться в любой момент, как только окончательно выдохнется спекулятивный отскок долларовой цены Brent", — говорит он.

Дальнейший рост российских индексов находится под большим вопросом — индекс ММВБ достиг четырехлетних максимумов, отмечает Роман Ткачук из "Норд-Капитал". "Кроме того март — традиционно месяц снижения рынков", — добавляет он.

Рубль будет смотреть на нефть

От рынка нефти ожидается консолидация на уровне 55-67 долларов за баррель сорта Brent, говорит Владимир Евстифеев из банка "Зенит". "Судя по рынку фьючерсов, риски дальнейшего снижения нефтяных котировок утихли, инвесторы ожидают продолжения медленного роста цен в среднесрочной перспективе", — говорит он.

"Таким образом, на внутреннем валютном рынке ситуация должна развиваться в позитивном ключе. Рубль, вероятно, продолжит отыгрывать прошедшее в начале года ослабление, но при условии отсутствия роста напряженности со стороны украинских событий", — сказал Евстифеев.

На 13 марта запланировано заседание совета директоров Центрального Банка России, напомнил Роман Ткачук из ИГ "Норд-капитал".

"ЦБ предстоит выбирать между курсом рубля, инфляцией и поддержкой экономики. В сложившихся условиях мы не ожидаем резких действий регулятора", — добавил он.

Отказ от снижения ключевой ставки будет позитивно воспринят рынком. Девальвационные ожидания отступят на второй план, говорит Георгий Ващенко из ИК "Фридом Финанс".

Однако есть и пессимистичные оценки. Судя по динамике коммерческих запасов в США и скачку накопления нефти в супертанкерах, превышение мировой добычи жидких углеводородов над потреблением приблизилось к рекордным уровням 2008-2009 года — 3-4 миллиона баррелей в сутки, оценивает Александр Головцов из УК "Уралсиб".

"Тогда проблему перепроизводства помогло решить сокращение поставок ОПЕК и быстрое восстановление мировой экономики. Сейчас ничего подобного на горизонте не наблюдается, так что ускоренное продолжение роста добычи скоро может привести к переполнению хранилищ и обвалу цен до уровня операционной себестоимости — 30 долларов за баррель", — добавил он.

Наверное, первые признаки такого обвала мы увидим уже в середине марта, когда должны быть заполнены мощности по хранению в Кушинге (склада, который обеспечивает торги фьючерсами на нефть марки WTI), отметил Головцов.

Март традиционно не лучший месяц для нефти и волатильность рынка сырья не гарантирует спокойствия и на валютном рынке РФ, считает Дмитрий Савченко из Нордеа банка. "Кроме того март будет непростым месяцем с точки зрения погашения внешнего корпоративного долга российскими компаниями", — добавил он.

До конца первого квартала и, соответственно, марта 2015 года российские компании должны уплатить в счет внешних долгов около 37 миллиардов долларов, оценила Анна Бодрова из компании "Альпари".

"Однако ЦБ продолжит предоставлять дешевую валюту рынку, и это смягчит негатив от погашения внешнего долга. Доллар вполне может сходить в марте и ниже 60 рублей и выше 65. Но средние значения доллара будут недалеко от 61-63 рублей. Евро будет пожинать плоды QE, а значит может остаться под давлением", — сказал Савченко.

Интересные идеи

Потенциальными лидерами роста в марте могут стать акции, которые в последнее время "отставали" от рынка, в их числе акции телекоммуникационного сектора, считает Савченко из Нордеа банка. Также могут начать подниматься до общего уровня акции Сбербанка и "Газпрома", добавляет он.

В потенциальных лидерах снижения могут оказаться некоторые акции второго эшелона, которые по специфическим причинам демонстрировали сильный рост в феврале, считает аналитик.

Коррекция после февральского роста затронет всех, уверен Тимощенко из "Велес Капитала". "Вероятно, "голубые фишки" из нефтегазовой отрасли снизятся слабее за счет позитивного влияния на них ожидаемого падения рубля. Вероятно, сильнее других упадут "выстрелившие" бумаги 2-3 эшелонов, выросшие в разы в течение февраля", — отмечает эксперт.

Для фондового рынка будет иметь значение поток новостей относительно работы "Газпрома" — в последнее время компания оказалась под прессом негатива как со стороны Европы, так и со стороны "Нафтогаза", обращает внимание старший аналитик "Альпари" Анна Бодрова. "Позиции отечественных банков смотрятся стабильно", — добавляет она.

Лидерами в марте будут бумаги операторов мобильной связи, энергетики и IT компании, аутсайдерами будут бумаги финансового сектора, прогнозирует Ващенко из "Фридом Финанс". "Тема вливания средств на спасение банков уже отыграна, и наиболее вероятен откат котировок вниз в отсутствие укрепляющих новостей. Отчетность по итогам года, скорее всего, разочарует инвесторов", — поясняет он.

Покупка недооцененных акций в расчете на рост их курсовой стоимости может принести несоизмеримо более высокий доход, нежели вложение в довольно перегретые дивидендные фишки, говорит эксперт банка "БКС Премьер" Ольга Трегубова.